「投資し甲斐のある日本企業を見極め、個性あふれるファンドを匠と共に」をコンセプトに、ヘッジファンドを展開してきたfundnoteだが、新たに投資信託のローンチを目前に控えている。

代表取締役・渡辺克真の人となりやキャリア、fundnote創業の背景、そして今回の投資信託業界への挑戦と想い、さらに直販投信業界への意欲について、渡辺の言葉で語ってもらった。

プロフィール

渡辺 克真 | fundnote株式会社 代表取締役

2014年、野村證券入社。未上場企業、個人富裕層向けにコンサルティングビジネスに従事。 2017年、中国・北京にて、スタートアップ企業やアセットマネジメント業界の調査を行う。 2018年、Global Markets部門にて、国内外の機関投資家向けの日本株セールス。IPOや PO等のディール責任者として主幹事案件のディールに関わる。2021年、fundnote株式会社 を創業。

直販の投資信託をローンチする理由と想い

—さっそくですが、今回、日本株投資信託をローンチされるということですが、どんなお気持ですか?

「魅力的な日本株投信がない」証券会社の支店営業で投資信託の販売をしていた私はいつもそう思っていました。そもそもゼロ成長の日本の、成長率が低い企業の株式を包括的に包んでいる投資信託なんて、手数料を取られるだけで顧客は儲からないと思っていました。実際に、証券支店営業の経験では、アメリカ株式の投資信託や、全世界に投資をできるような投資信託の方が、顧客からの引き合いも強く、日本株の投資信託を好んで買う投資家はもとより、積極的に販売するセールスも少なかったと思います。証券会社の支店営業の後、アセットマネジメント会社やヘッジファンド会社のアクティブファンドの運用者たち、いわゆるファンドマネージャーをお客様に、日本株の情報を提供するお仕事(業界では機関投資家営業といいます)をしていた経験があります。彼ら運用者は、0.01%でもリターンを出すために、毎日身を削りながら株式運用をしています。9時からの株式市場が始まるまでに、証券会社から発行されるアナリストレポートや企業の決算情報等を読み、朝は証券会社からの提案を聞き、日中はデスクリサーチや、IRミーティング、時には現地に足を運ぶなど、血のにじむような努力をしています。プロの投資家だから当たり前じゃないかといえばそれまでですが、少なくとも機関投資家営業をする前の私は、そもそもプロの投資家がどんな人なのか知ることはおろか、知ろうともしていませんでした。魅力的な日本株投信がないのではなく、そもそも取扱いがなく存在を知らない、その投信を運用している運用者を知らない、その運用者たちの努力を知らない。知らないことが一番の原因であるということに気づきました。後述しますが、日本株運用者のことを、個人投資家にもっと知ってもらいたい、分かってもらいたい、それが起業のきっかけでもあります。

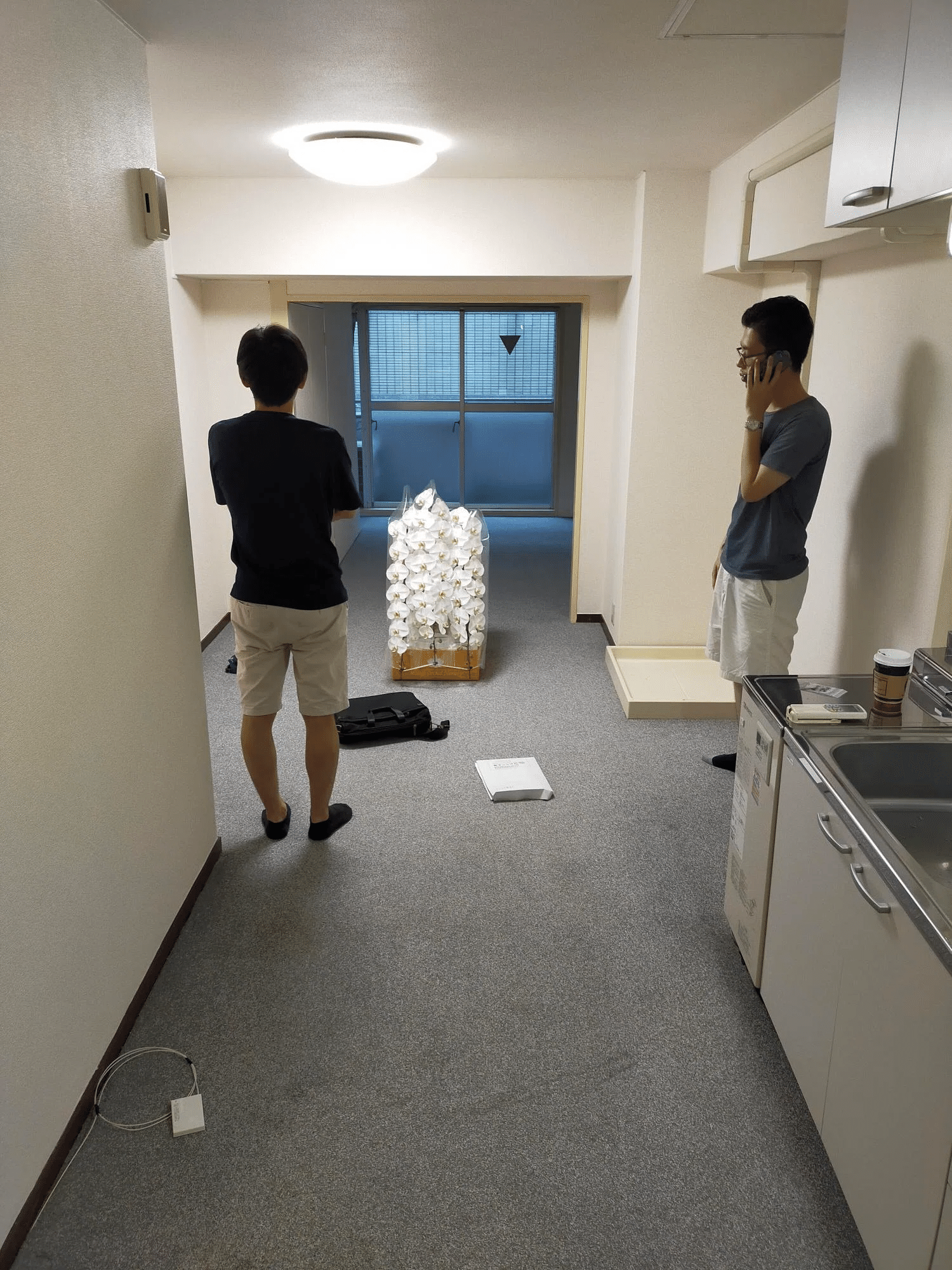

投資信託のローンチは起業以来の大きな目標でもありました。参画してくれた仲間たちと、投信ローンチを迎えることができ、ほっとしていると共に、これからがスタートだと思っています。2021年に小さなアパートの一室に3人で創った運用会社が、このように全国の方々に自社の商品を届けられるようになるとは当時では信じられませんが、力強い仲間たちと、多くの方々に支えられ前進することができています。支えてくださっているすべての方に、改めて感謝の気持ちをお伝えしたいです。

—なぜ投資信託なのですか?

私募のまま運用ビジネスを継続することや、海外籍のファンドを組成することなど様々な選択肢がありましたが、国内籍公募投信を選択しました。家計の金融資産にアプローチし、運用を通じて家計にしっかり貢献する。そうすることで、消費が増え、我が国のGDPが増え、税収にも貢献できます。繰り返しになりますが、魅力あるアクティブファンドを直接、個人投資家に届けたいという気持ちが非常に強くあります。スタート時は1つのファンドでスタートになりますが、将来的には、自分自身が投資したいと思える運用者の運用する投資信託を複数ラインナップしていきたいと思っています。

—なぜ直販なのですか

販売会社を介すると一時的に残高が見込めるかもしれません。ただ、我々が展開する予定のアクティブファンドは、販売会社のセールスマンでは、正確にその良さを投資家に伝えられないのではないかと感じたからです。加えて、投資信託を販売する多くの販売会社は購入時に3%程の購入手数料をもらう仕組みになっています。それがゆえに、少し利益がでたら売却提案をし、その他の投資信託に乗り換えるといったことが往々にして起こるものです。せっかく運用がうまくいっても、利益が出たというだけで売られてしまっては、元も子ありません。短期売買規制をしている証券会社もあると思いますが、逆にこれがゆえに、本当は持たずに売るべきものを、短期売買してはいけないという理由から顧客にホールドをすすめることになります。これが果たして顧客本位かというと甚だ疑問であります。組織構造的にも、販売会社が親会社、運用会社が子会社になっているケースが多いためか、販売会社が取り組みやすい投資信託が作られる傾向にあると思っています。特にテーマ型の投資信託に多いのですが、販売するセールスはテーマで売っているので、テーマがいつ終わるのか、いつその投信を売却するべきなのか理解できている人は少ないだけでなく、テーマの終わりを顧客に告げることがしづらいということもあります。しかし、販売する際の勢いは目を見張るものがあり、なんとしてでも販売するという強い気持ちで販売します。我々のような独立系運用会社が販売会社を使っても、大手運用会社のテーマ型の投信販売のためのキャッシュづくりにされる可能性もあるわけです。

弊社は、直販ということで直接受益者に対峙するセールスがおりますが、セールスチームは、運用者の顔や名前はもちろん、人間性や投資哲学なども知っています。一般的な運用会社にいるセールスは、販売会社向けセールスが中心です(一部は機関投資家向けセールスなどもあります)。そのため、いくら自社商品の良さを伝えても、その先にいる販売会社のセールスがどのように感じ取るか、本当にセールスをしてくれるのか等、販売会社をはさむことによって運用会社が伝えたいことが伝われないということは自身の経験からもあります。支店に販売会社のセールスが勉強会にきてくれてもあまり記憶に残らないことが多く、運用者の声が直接きければいいのにな等と思っていました。それは投資家もそうであると思いますので、少しでも運用者の声が投資家に届くようなサービスに仕立て上げたいと思い直販を選択しています。

自社ウェブサイトにても運用者の名前や顔を開示することはもちろん、その他の情報についても開示することで、これまでベールに包まれていたファンドマネージャーが身近に感じられるようにしたいと思います。

非上場株投資や、顔が見える投資信託について

—先日日経新聞に非上場組入れ投信で参入との記事も出ていましたが、なぜ非上場株投資に注力しているのでしょうか。

投資家である受益者の方に新たな投資機会を創出したいという気持ちがあるのと、事業会社(発行体)に対して、上場株運用者として提供できる付加価値に気づいたことがきっかけです。

非上場から上場にまたがる運用戦略をクロスオーバー戦略と呼びます。私たちは2021年の創業時から、クロスオーバーファンドに拘ってきました。投資事業有限責任組合(LPS)という形態で、私募にて運用を行ってまいりました。クロスオーバーファンドは海外に比べ日本においてはほとんどありません。非上場企業への投資は活発化する一方、発行体の上場が近づくにつれ株主に求められる役割は変わってきます。上場ののちに、VC(ベンチャーキャピタル)が持ち分を売却することで、需給が悪化し、株価が下降気味になり結果として上場ゴールのような形になるケースが多くあります。非上場企業の死の谷を解消すべく、上場株プレーヤーとして非上場投資を行うということに付加価値があると思っています。詳しくは川合が書いたnoteをご参照ください。→川合note fundnoteの未上場スタートアップ株投資について|fundnote株式会社

受益者にとっても、非上場企業に投資をできる機会の提供という観点で新たな試みであると思います。弊社投信では、上場銘柄と非上場銘柄を見る運用者は同じですので、発行体にとっても、非上場の段階で上場株運用者からフィードバックがもらえるという点で、素晴らしい機会だと思います。

—顔が見える投資信託という言葉がありましたが、何かこだわりがあるのでしょうか。

金融庁の資産運用業高度化プログレスレポート2023でも取り上げられましたが、多くの国・地域で運用者の名前の開示が進んでいる一方、我が国の公募投資信託の運用者の名前の開示はわずかに2%にとどまっています。このような状況では、アクティブ運用の大事な強みの1つを失っていると思います。名前や顔も分からない投資信託は、インデックスの投資信託とさして変わらないと思います。それこそが、インデックスと画一的に手数料比較されてしまう理由の一つだと私は考えます。投資信託を販売している証券会社や銀行のセールスマンでさえ、どこのだれが運用しているのか分からない投信をそのまま販売しているのです。結果として、増えた減っただけのゲームでは味気なく、ロボやAI運用にとってかわられてしまいます。アクティブ運用からしか得られない栄養素があると私は思います。

幼少期と学生時代:全国を旅して学んだ多様性と、チームプレーで築いたキャリアの基礎

—幼少期や学生時代はどのように過ごされていましたか?

北海道札幌市で産声を上げ、2歳から高校生までは鹿児島県で育ちました。青森県にある祖父母の家に鹿児島から帰省するのが家族の一大イベントでした。鹿児島から青森までの大移動は父親が運転するキャンピングカーに乗って、フェリーなども駆使しながら、全国を津々浦々めぐっていました。行きは太平洋側、帰りは日本海側といったように日本全国を周り、その地域の観光名所めぐりや食事、体験を通して多様性を学ぶことができた良い思い出だなと思っています。幼少期に全国を旅しその生活に触れるという経験があったからこそ、都市部や地方だけでなく、あらゆる人々の生活にかかわる仕事がしたいと潜在的に思っていたのかもしれません。

—幼少期や学生時代に思い描いていた「将来の夢」は何でしたか?それは現在のキャリアにどう影響していますか?

幼少期の将来の夢はプロ野球選手でした。小学3年生から大学4年生まで体育会の部活動で野球をしてきましたが、『チームの力を最大限だすためには自分が何をすべきか』ということについて非常に考えさせられ、学ばせてもらいました。メンバーとして試合に出ている時でも、ベンチで応援している時でも、今自分が何をすればチームに一番プラスなのかを常に考えることがとても大事だと思います。多々あるスポーツの中でも、野球はチームプレーが非常に求められるスポーツだと考えます。「気合いと根性」みたいな話をしてしまいますが、チームメンバーが力を合わせて、1人1人が全力を出せれば、大企業の大人数のチームにも負けないチーム作りができると思っています。fundnoteという法人格があり、たまたまその代表を務めていますが、チーム(会社)のために自分の何を犠牲にするのか、何を活かすのかということは常に考えていますし、役割や立場が違っても常にチームのために考えられる人と一緒に働きたいです。

起業の原動力:証券での経験、中国での学び、そして稲盛和夫氏からの教え

—これまでの経歴を教えてください。

早稲田大学文学部を卒業したのち、新卒で野村證券株式会社に入社しました。大学まで野球一本で生きてきた自分にとっては最高の職場環境でした。株式を通じて経済はもちろん、色々な企業や業界について学ぶことができました。支店営業、海外、ホールセールとあらゆる経験をさせてもらった野村には感謝しかありません。支店営業が一番楽しく、特に、これまで株式経験がないお客様に、株式投資のすばらしさ、直接金融の意義などを感じていただき、お取引していただけた時が一番嬉しく、証券人口の裾野を広げられていると自分自身の存在意義を感じていたように思います。

—今までのキャリアの中で、転機となった出来事や印象に残っていることは何ですか?

中国の北京で仕事をしている時に、現地で見た、中国人の起業家マインドに触れたこと、異国の地で言葉が不自由でもやっていけるということが自信につながりました。シェアリングエコノミーの台頭により、これまで日本にはないサービスがどんどん拡大していく様子を目の当りにしました。同時に客観的に日本を見たときに、挑戦する風土やその挑戦をたたえる環境がないと思い、失われた30年の反省を活かすには起業してビジネスを創っていくしかないかもしれないと思ったのは自身のキャリアの中でも大きな転機でした。

—ビジネスや人生において、影響を受けた人物やロールモデルはいますか?その人物からどのような学びを得ましたか?

京セラ創業者の稲盛和夫さんには大変影響を受けています。『人生・仕事の結果=考え方×熱意×能力』という言葉が特に大好きです。熱意や能力があっても、考え方がマイナスであり、良くない考え方をしてしまっては、人生や仕事の結果はマイナスになってしまう。むしろ考え方だけでもプラスであれば、人生はプラスに転じるから、常に前向き、プラス発想でいなさいという言葉です。また、『動機善なりや、私心なかりしか』という言葉もとても好きで、大きな夢を描いて、その実現に向かうとき、常に動機は善であるかどうかを問うようにしています。

起業を決意した理由や想い

—会社を立ち上げたきっかけは何ですか?

当初は、日本人に、ヘッジファンドをもっと身近に感じでもらいたいなと思ったのがきっかけでした。日本は個人投資家がヘッジファンドに投資する機会がそうありません。多くのヘッジファンドは機関投資家の資金を運用しています。存在が未知数ゆえ、ベールに包まれたヘッジファンドに対して、一般的には良いイメージを持っている人は少ないかもしれません。冒頭でも述べましたが、かくいう私自身も、ヘッジファンドを顧客にもつ証券会社のホールセール部門の経験がなければ、一生その存在についてクリアに分からないまま人生を過ごしていたと思います。そんなヘッジファンドを個人の人が買うことができる機会を創出したいとの想いで当初、川合と共に私募ファンドを立ち上げることにしました。現在はfundnoteに社名を変更しておりますが、当時はKxShareという名前で設立しました。

—起業にあたり、不安やリスクについてどのように考えていましたか?それをどう乗り越えてきましたか?

不安については全くありませんでした。どうにかなると思っていました。しかし、やる気とは相反して、運用資金はそう簡単に集まるものではありませんでした。トラックレコードもない新興の運用会社にとっては決して容易な道ではありませんでしたが、事業を続けていれば良いこともたくさんあり、多くの方々のサポートやご縁に恵まれて乗り越えることができたと思っています。

—起業してこれまでの道のりで、特に困難だったことは何ですか?それをどう克服しましたか?逆に、これまでで最も誇らしい瞬間や成功体験は何ですか?

眠れなくなるような困難や誇らしい成功体験はまだ感じていません。事業を行っていると良いことも悪いことも必ず起きるものだと思っているので、どんなことが起きても、真摯に向き合って一つずつ乗り越えようと常に心に強く思っています。今後も確実に、会社に大きな困難が来ると思います。チーム全員で乗り越えていけたらと思っています。

—経営者としてのモチベーションはどこから来ていますか?何が日々の活動にエネルギーを与えますか?

投資人口をもっと増やして日本を更に良くしていきたいというのがビジネスを進めていくなかで源泉になる考えです。2000兆の家計の金融資産のうちまだ半分は、直接金融に流れる余地があります。仮に1000兆円が5%の安定運用でも50兆円の利益がでると、20%の課税で10兆円もの財源が獲得できます。さらに増えた家計によって、家計の消費が増えればおのずと我が国のGDPにも貢献できます。どうすれば投資人口が増えるのか、どうすれば直接金融に資金が流れてくるのか、この答えを日々追い求めています。

会社の使命と組織・チーム作りについて

—会社のミッション・ビジョン・バリューをどのように定義していますか?

ミッション、ビジョン、バリューと英語で言っても腹落ちしないので、私共は、使命、未来像・価値観という言葉で謳っています。

使命 投資を通じて日本を豊かに 人生をもっと豊かに

未来像 アクティブファンドを資産運用の中心にする

価値観 クリエイティブ発想で投資機会の創出

—会社のチーム作りにおいて、特に重視している点は何ですか?どのような文化を育てたいと思っていますか?またメンバーとどのように信頼関係を築いていますか?

自分より優秀だと思う人たちを招聘したいと常に考えています。人は本当に無力で、1人だと何もできませんが、チームになって闘えば想像以上の力がみなぎってくるものです。仮にコンペティターである大企業が資本の力で暴威を振りかざしてきても、我々はチーム力で勝てると思っています。そのためには、自分のことだけでなくチームのことを考えられるメンバー集め、チーム作りを心掛けています。文化は作ろうとするものではなく、結果として醸成されるものだと思っているので、文化をつくる意識などは特にありません。信頼関係については、相手を信じること、相手を信じられるまでコミュニケーションをすることだと思っています。なるべく思ったことや感じたことはその場で伝えるように心がけています。

—現在のチームの強みは何だと思いますか?それが会社の成果にどう貢献していますか?

各セクションのプロフェッショナルが集まっています。そのプロフェッショナル達が、1つのビジネスを創出するために、意見を出し合い、お互いを支え合い、目標に向かって走っています。バックグランドも個性豊かでダイバーシティに富んでいる集団です。

fundnoteがこれから目指すこととお客様へ提供したい価値

—これからの事業で挑戦したいことや、新しいプロジェクト、今後のプロダクトやサービスについて教えてください。それを通じて、どのように社会や業界に変革をもたらしたいと考えていますか?

考えていることやビジネス戦略は沢山ありますが、他社金融機関に真似されたくないので言いません。非上場スタートアップの強みはニッチな分野にリソースを最大限注ぎ、大手からシェアを奪うことだと思っています。

—現在の市場や業界のニーズはどのように変化していると感じますか?その変化に対応するために、どのような戦略を立てていますか?

これも上記の質問と同じですが、ロボ運用やAI運用よりも手触り感に富んだ運用が好まれる時代がくると感じており、さらにその先に、新しい金融サービスがあると思っています。

—大手アセマネ、ヘッジファンド、銀行、証券がひしめき合い、市場の競争が激化する中で、会社のプロダクトやサービスの競争力を上げるために必要なことは何だと思いますか?

市場には大手がほぼ寡占状況で放置されてきている分野がかなりあります。そこに、業界の成長を阻害するような既得権益があり、ここにメスを入れることで、業界がさらに発展していくのであれば、我々は取り組んでいく必要があると思っています。

—顧客にどのような価値や体験を提供したいと考えておりますか?

これまで10数年間、金融業界にいて、家族や知人から『何かいい運用商品ないの?』と沢山聞かれてきました。弊社でラインアップする商品は、私自身も投資したいと思える、そんな投資信託になっています。これまでどうして、なかったのだろうというサービスを顧客に提供したいと思います。気づいたら、それが当たり前になっていた。そんな状況を作りたいです。

会社概要

会社名: fundnote株式会社

設立: 2021年8月

代表取締役社長: 渡辺克真

資本金: 140百万円

事業内容: ・投資運用業・第二種金融商品取引業

・適格機関投資家等特例業務

・関東財務局(金商)第3413号

・一般社団法人 投資信託協会 加入

fundnoteは、絶対リターン型のアクティブファンドを展開する直販のファンドプラットフォームです。マーケットを熟知した個性あるファンドマネージャーを揃え、「運用者の顔や人柄、投資哲学が見える」ブティック型の運用商品を仕立てていきます。投資し甲斐のある日本企業を“エール”できるファンドを直接販売によりご提供します。

サービス開始のご案内を送付しますので、以下リンクよりぜひご登録ください。